编者按: 现金贷是一种短期小额、无场景、无抵押的纯信用贷款,其服务对象主要是传统金融服务未能全面覆盖的长尾客户,属于高信用风险人群。

当前,我国现金贷行业存在的问题主要有行业利率畸高、共债现象严重、暴力催收和个人信息保护不足等,本文主要尝试从贷款规模与损失水平的角度,解析现金贷的盈利模式,以及这种盈利模式背后的含义。通过构造一个极端假设的简化模型试图说明,现金贷平台对于业务规模增长的高度依赖。

现金贷伴随着趣店上市、钱宝关门等热点话题,不断成为焦点现象。一方面因其高昂利率,带来净资产回报率动辄30% ,堪称印钞机业务;另一方面,因其众多不规范操作,引发政策监管的重点关注乃至打压限制,热度剧减。而其高收益背后的盈利模式可靠性,尤其是真实实际风险程度也众说纷纭,莫衷一是(市场猜测从10% - 50%不等)。

笔者定义:不良贷款率=不良贷款余额/贷款总余额

简化起见,笔者暂不纳入多头借贷、重复借贷等增加风险的因素,也未考虑通过催收手段实现资产回收(众所周知线下催收成本高昂),仅考察在不同贷款规模增速下,贷款损失的变化走势。

情形一:贷款规模不断扩大与损失水平

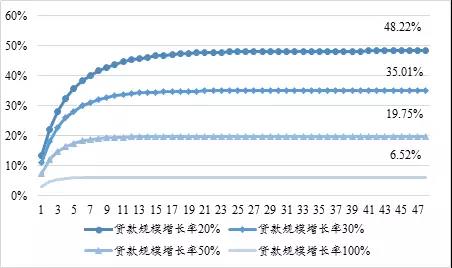

假设某现金贷产品初始借款规模为1000元,借款期限为2个月。使用到期一次性还本付息的形式,到期不还即为逾期。比照五级分类制度,逾期90天以上的贷款归入损失。在贷款规模增长率分别为20%、30%、50%和100%,所有贷款偿还比率为0%的前提下,时间间隔以月计算,贷款规模与损失水平的关系如下图:

图1 贷款规模扩大与损失水平

由此可见,贷款规模增速与损失水平呈反比,与损失水平收敛速度呈正比,即贷款规模持续处于上升期时,即使所有用户都100%逾期不归还任何借款,平台不采用风控措施进行用户筛选,呈现对外的坏账率损失水平也能控制在某个相对稳定的数值,贷款规模增速越快,损失水平收敛的速度也越快。

类比于当前采用高收益覆盖高风险,迅速做大贷款规模摊分损失水平的模式,所以我们看到市场上的现金贷平台都有规模扩张迅速的特点。除了因为在杠杆率较高的情况下,如果剔除坏账影响,净资产回报率高的惊人,不排除也有以扩大的规模持续摊薄坏账率的作用。

情形二:贷款增速放缓与损失水平

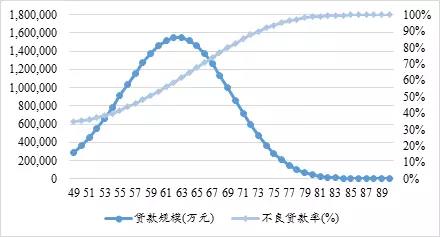

现金贷平台的贷款规模增速不可能无限制增长,我们用数据模拟一个4年期(48个月)每月增长率30%后增速开始放慢的情形,假设贷款规模增速每月减少2%(贷款增速为28%、26%。。。。0%直至绝对规模下降),贷款规模与损失水平的关系如下图:

图2 贷款规模增速放缓与损失水平

业务规模放缓后,不良贷款率随业务规模萎缩快速增长,尤其体现在贷款规模增速下降为0之后。在贷款规模增速下降为0开始至不良贷款率增加至90%的区间,对应不良贷款率每期平均增长率约3个百分点。表明当面临规模增长空间有限甚至规模萎缩时,现金贷平台会面临巨大的逾期损失,此时现金贷平台带有庞氏骗局特征,前期的投资者可能获得了巨大的账面回报,但假如未及时退出,清盘时的投资者拥有的只有坏账资产!

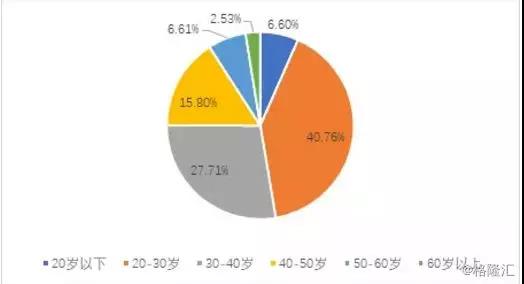

现金贷平台用户年龄分布:

结论

过去几年因其拍案惊奇的账面回报率,众多现金贷平台赢得了资本追捧,但需要时刻警惕,现金贷平台可通过不断扩大业务规模来实质性降低坏账风险,呈现高昂当期账面收益。

换言之,现金贷平台除了本身金融业务的顺周期特征外,其快速成长期的不良率也具有数学上的欺骗性,一旦贷款规模增长遇到瓶颈,盈利模式便图穷匕见。

只有潮退时,我们才知道谁在裸泳。

(高新投集团 发展研究部)